浏览: 日期:2019-01-23 23:21:12

【补充】购进免税农产品新政(2018年5月1日开始执行, 财税[2018]32号)

1、取得(开具)农产品销售发票或收购发票的,以农产品销售发票或收购发票上注明的农产品买价和10%的扣除率计算进项税额。如取得购买10000元农产品,开具收购发票,则以免税的“金额”计算进项税额,进项税额=10000*10%=1000元。

2、从按照简易计税方法依照3%征收率计算缴纳增值税的小规模纳税人取得增值税专用发票的(NO普票),以增值税专用发票上注明的金额和10%的扣除率计算进项税额(要认证或勾选);如购买含税10300元农产品,取得小规模纳税人代开的增值税专用发票,以不含税的“金额”计算进项税额:10300/(1+3%)×10%=1000元

3、纳税人购进用于生产销售或委托加工16%税率货物的农产品,按照12%的扣除率计算进项税额(加计2%)。

【提示】享受加计扣除政策的票据:第一:农产品收购发票或者销售发票(农业生产者销售自产农产品适用免税政策开具的普通发票);第二:一般纳税人开具的增值税专用发票或海关进口增值税专用缴款书。第三:从按照3%征收率缴纳增值税的小规模纳税人处取得的增值税专用发票。

【注意】第一:取得批发零售环节纳税人销售免税农产品开具的免税发票,以及小规模纳税人开具的增值税普通发票,均不得计算抵扣进项税额。第二:核定扣除的纳税人购进农产品,仍按照核定扣除管理办法规定,以销定进,扣除率为销售货物的适用税率。

4、购进全环节免税的农产品

纳税人从批发、零售环节购进适用免征增值税政策的蔬菜、部分鲜活肉蛋而取得的普通发票,不得作为计算抵扣进项税的凭证(销售免税、购进不抵扣)

5、纳税人购进农产品既用于生产销售或委托受托加工16%税率货物又用于生产销售其他货物服务的,应当分别核算用于生产销售或委托受托加工16%税率货物和其他货物服务的农产品进项税额。未分别核算的,统一以增值税专用发票或海关进口增值税专用缴款书上注明的增值税额为进项税额,或以农产品收购发票或销售发票上注明的农产品买价和10%的扣除率计算进项税额(未分别,不得加计扣除;理解:交税从高,抵扣从低)。

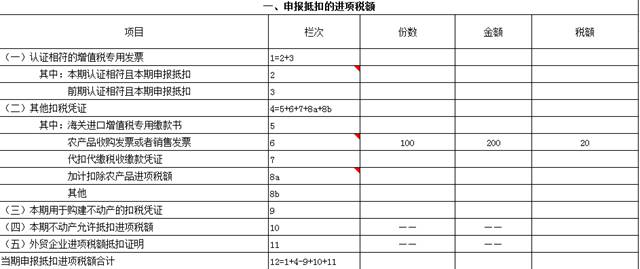

6、实务操作:农产品抵扣纳税申报表填列(附表二:进项税明细表)

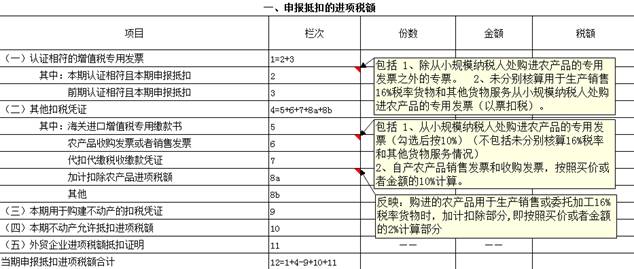

【举例一】一般正常购销情况下申报表的填写

A公司为一般纳税人,2018年7月从农民专业合作社购进其自产梨200万元,取得免税增值税普通发票;从商贩张三(小规模纳税人)处购进苹果10.3万元(含税),取得增值税普通发票;从商贩李四(小规模纳税人)处购进葡萄20.6万元(含税),取得增值税专用发票;从一般纳税人小世公司购进机器设备116万元(含税),取得增值税专用发票且认证相符。购进后直接销售。则2018年8月初申报7月增值税时,能抵扣农产品进项税多少万元?

答:依据财税〔2017〕37号第二条第六款规定:“《中华人民共和国增值税暂行条例》第八条第二款第(三)项和本通知所称销售发票,是指农业生产者销售自产农产品适用免征增值税政策而开具的普通发票。”

1、从农民专业合作社购进其自产的梨200万,取得的是免税普通发票,属于农产品销售发票,可以按10%抵扣进项=200*10%=20万元。

2、从商贩张三处购进苹果10.3万元(含税)取得的增值税普通发票不属于农业生产者销售自产农产品适用免征增值税政策而开具的普通发票,不得抵扣。

依据财税〔2017〕37号第二条第一款规定:“从按照简易计税方法依照3%征收率计算缴纳增值税的小规模纳税人取得增值税专用发票的,以增值税专用发票上注明的金额和10%的扣除率计算进项税额。”

3、从商贩李四处购进葡萄20.6万元(含税),取得增值税专用发票,可抵扣进项税=20.6÷(1+3%)*10%=2万元。

3、账务处理

|

借:原材料-梨 180万(价税合计200万-进项200*10%) 原材料-苹果 10.3万(普票不得抵扣) 原材料-葡萄 18.6万(专票认证抵扣) 固定资产-机器 100万(专票认证抵扣) 应交税费-增值税(进项) 38(梨200*10%+葡萄20.6÷1.03*10%+机器16) 贷:银行存款 346.9万 |

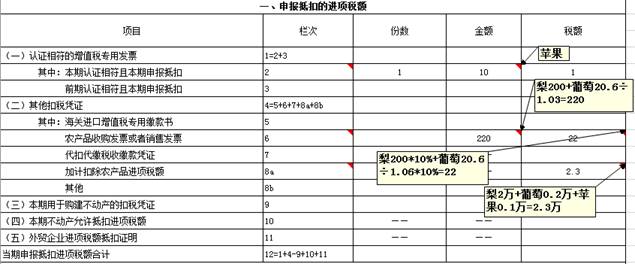

【举例二】购进用于农产品深加工的申报表填写

A公司为一般纳税人,2018年7月从农民专业合作社处购进其自产的梨2万斤共计200万元,取得免税增值税普通发票;从商贩李四(小规模纳税人)处购进葡萄2000斤共计20.6万元(含税),取得增值税专用发票;从一般纳税人小世商贸公司购进苹果1000斤共计11万元,取得增值税专用发票上金额10万元,税额1万元;从超市购进黄瓜3000斤共计0.6万元,取得批零免征增值税的普通发票。

7月将购进的梨、苹果、葡萄和黄瓜加工成税率16%的饮料,共领用梨1万斤,领用葡萄1000斤,领用苹果500斤,领用黄瓜3000斤,则2018年8月初申报7月增值税时,能抵扣农产品进项税多少万元?

答:1、正常购进抵扣部分

(1)购进梨与葡萄正常抵扣部分=200*10%+20.6÷1.03*10%=22万元(见例1)

(2)购进苹果取得进项正常抵扣部分=增值税专用发票按10%开具的税额=1万元

(3)购进黄瓜因属批零环节免税的蔬菜,不得抵扣进项税额。(依据财税〔2017〕37号第二条第四项规定:纳税人从批发、零售环节购进免征增值税政策的蔬菜、部分鲜活肉禽蛋而取得的普通发票,不得作为计算抵扣进项税额的凭证)

【注意】若购进农产品既用于生产16%税率货物又用于生产销售其他货物服务的,应当分别核算用于生产16%税率货物和其他货物服务的农产品进项税额。未分别核算的,按规定纳税人将减少抵扣税额(见下一例题)。

2、领用加计抵扣部分

依据《》(国家税务总局公告2017年第19号)及其解读:“加计扣除农产品进项税额=当期生产领用农产品已按10%税率(扣除率)抵扣税额÷10%×(简并税率前的扣除率-10%)”

(1)当期领用梨已按10%税率抵扣税额=1万斤/2万斤*(200*10%)=10万元,

当期加计扣除梨进项税额=10万÷10%*(12%-10%)=2万元。

(2)当期领用葡萄已按10%税率抵扣税额=1000斤/2000斤*(20.6÷1.03*10%)=1万元,

当期加计扣除葡萄进项税额=1万÷10%*(12%-10%)=0.2万元。

(3)当期领用苹果已按11%税率抵扣税额=500斤/1000斤*1万=0.50万元,

当期加计扣除苹果进项税额=0.50÷10%*(12%-10%)=0.1万元。

加计扣除进项税额合计=2+0.2+0.1=2.3万元

3、账务处理

|

(1)购入时 借:原材料-梨 180万(价税合计200万-进项200*10%) 原材料-葡萄 18.6万(价税合计20.60万-进项20.6÷1.03*10%) 原材料-苹果 10万(专票认证抵扣) 原材料-黄瓜 0.6万(不抵扣) 应交税费-增值税(进项) 23(梨200*10%+葡萄20.6÷1.03*10%+苹果1) 贷:银行存款 232.20万 |

|

(2)生产领用时(加计扣除) 借:生产成本-直接材料 103.1万(倒挤) 应交税费-增值税(进项税)2.3万(加计扣除2%,即梨2万+葡萄0.2万+苹果0.1万) 贷:原材料-梨 90万 原材料-葡萄 9.8万 原材料-苹果 5万 原材料-黄瓜 0.6万 |

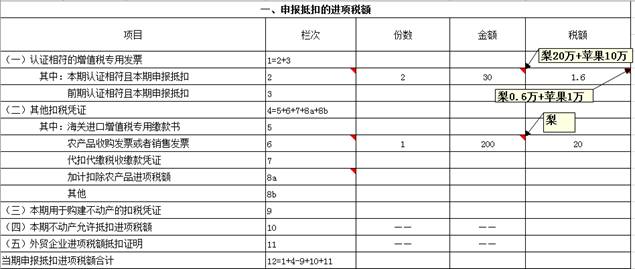

【举例三】购进未分别核算既用于16%深加工又用于其他货物服务的申报表填写

A公司为一般纳税人,2018年7月从农民专业合作社处购进其自产的梨2万斤共计200万元,取得免税增值税普通发票;从商贩李四(小规模纳税人)处购进葡萄2000斤共计20.6万元(含税),取得增值税专用发票;从一般纳税人小世商贸公司购进苹果1000斤共计11万元,取得增值税专用发票上金额10万元,税额1万元。7月将购进的梨、苹果与葡萄加工成税率16%的饮料,只知共领用5000斤,但未分别核算领用于深加工与直接销售的梨、苹果与葡萄,且进项税额未分别核算。则2018年8月初申报7月增值税时,能抵扣农产品进项税多少万元?

答:依据第二条第五款规定:纳税人购进农产品既用于生产销售或委托受托加工16%税率货物又用于生产销售其他货物服务的,应当分别核算用于生产销售或委托受托加工16%税率货物和其他货物服务的农产品进项税额。未分别核算的,统一以增值税专用发票或海关进口增值税专用缴款书上注明的增值税额为进项税额,或以农产品收购发票或销售发票上注明的农产品买价和10%的扣除率计算进项税额。

1、 正常购进抵扣部分

(1) 购进梨正常抵扣部分=200万*10%=20万元

(2)购进葡萄正常抵扣=20.6÷1.03*3%=0.6万元(注:由于不分开核算,只能按取得的专票上的进项税来计算进项可抵扣税额,所以取得的3%专票,只能是按上面的3%抵扣,而不能按不含税金额*10%)

(3)购进苹果取得进项正常抵扣部分=增值税专用发票按10%开具的税额=1万元

2、领用加计抵扣部分

因用于生产16%税率货物又用于直接销售的农产品,其进项税额未分别核算,故不得加计扣除进项税额。

【举例四】自开农产品收购发票申报表填写

A公司为一般纳税人,2018年7月收购农民自产的梨2万斤共计200万元用于销售,自开农产品收购发票100份,则2018年8月初申报7月增值税时,能抵扣农产品进项税多少万元?

答:自开农产品收购发票情况下,能抵扣进项税额=200*10%=20万元。

【举例五】A公司为一般纳税人,2018年7月收购农民自产的梨2万斤共计200万元,自开农产品收购发票100份,7月将购进的梨加工成税率16%的饮料,共领用梨1万斤,则2018年8月初申报7月增值税时,能抵扣农产品进项税多少万元?

答:自开农产品收购发票情况下,当期正常能抵扣进项税额=200*10%=20万元。

当期领用梨已按10%税率抵扣税额=1万斤/2万斤*(200*10%)=10万元,

当期加计扣除梨进项税额=10÷10%*(12%-10%)=2万元。

7.农产品增值税进项税额核定办法

(一)适用试点范围(生产企业,不包括经销商)

|

地域 |

开始时间 |

扣除方法 |

核定范围 |

|

全国 |

2012.7.1 |

投入产出法、成本法、参照法 |

以购进农产品为原料生产销售液体乳及乳制品、酒及酒精(苦荞、小麦、木瓜、大米、玉米、高粱、啤酒)、植物油(大豆油、花椒油、茶油)的增值税一般纳税人,其购进农产品无论是否用于生产上述产品,增值税进项税额均按核定扣除方法的规定抵扣。 |

|

重庆 |

2018.9.1 |

投入产出法 |

中药饮片、干青花椒、部分果蔬饮料(酸梅汤、橙汁)、骨制品(牛骨粒、猪骨粉) |

|

成本法 |

纸浆(竹制)、桃片糕、中成药 |

||

|

重庆 |

2018.2.1 |

投入产出法 |

茶叶(茶青、绿茶、毛茶、红茶、茉莉花茶、金银花茶)、部分调味品(酱油、食用醋、豆瓣酱)生产销售以及猪小肠(肠衣、肝素钠)、柠檬(柠檬冻干片、柠檬糕、柠檬蜜茶、柠檬水饮料、柠檬果汁饮料)加工 |

|

成本法 |

火锅底料(包括麻辣鱼、酸菜鱼、烧鸡公、老鸭汤底料)、榨菜、米花糖、木质家具制造,以及木材加工和木、竹、藤、棕、草制品制造 |

||

|

重庆 |

2017.8.1 |

投入产出法 |

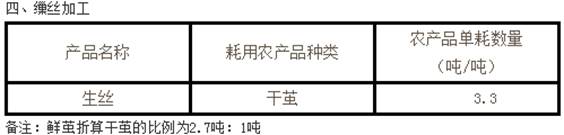

生产销售大米(一至四级)、瓜子(生瓜子、熟瓜子)、棉纺加工(棉纱、胚布)、缫丝加工(生丝)、屠宰加工(生鲜白条肉、冷冻白条肉、牛肉) |

|

成本法 |

提供餐饮服务(火锅、快餐、中餐、中餐承包食堂) |

||

|

重庆 |

2014.8.1 |

投入产出法、成本法、参照法 |

生产销售夏布(用苎麻织的麻布)、豆干、泡制类凤爪 |

【提示1】试点企业只有农产品进项抵扣用核定方法,农产品以外的货物或劳务按一般方法抵扣(凭票抵扣、计算抵扣)。(改变原计算抵扣进项税的方式,实行农产品进项税核定扣除办法。取消了试点产品的农产品收购发票的抵扣功能,改为实耗扣税法,按纳税人实耗农产品确定可抵扣的进项税。)

【提示2】试点企业购入所有农产品均不得凭票或计算抵扣进项,取得专用发票也应价税合计入成本。(将农产品进项税额的扣除率由10%改为纳税人再销售货物时货物的适用税率。即销售货物的税率是16%,扣除率就是16%;销售货物的税率是10%,扣除率就是10%。)

(2)核定方法:核定扣除的核心是以销售产品为核心核定进项税额——实耗扣税法。

试点纳税人以购进农产品为原料生产货物的,农产品增值税进项税额可按照以下3种方法核定:①投入产出法; ②成本法; ③参照法

A投入产出法:参照国家标准、行业标准确定销售单位数量货物耗用外购农产品的数量(农产品单耗数量)。

当期允许抵扣农产品增值税进项税额=当期销售货物数量×农产品单耗数量×农产品平均购买单价×扣除率÷(1+扣除率)

【注释】公式中的扣除率按成品货物销售的适用税率确定。如成品为鲜奶则适用10%;如成品为调制乳则适用16%。

【例题】某乳品加工企业2018年销售5000吨酸奶,实现不含税收入3500万元,原乳单耗数量为1.063,原乳平均购买单价为4200元/吨,以投入产出法计算其可抵扣的进项税额及应缴纳的增值税:

答案:原乳加工成酸奶,适用税率为16%。

当期允许抵扣农产品增值税进项税额=当期农产品耗用数量×农产品平均购买单价×扣除率÷(1+扣除率)=(5000×1.063)×0.42万÷(1+16%)×16%=307.90(万元)。

应纳增值税=3500万×16%-307.90=252.10(万元)。

B成本法:

当期允许抵扣农产品增值税进项税额=当期主营业务成本×农产品耗用率×扣除率÷(1+扣除率)

【例题】某公司(增值税一般纳税人)2018年4月1日~4月30日销售1000吨巴氏杀菌乳10%,主营业务成本为600万元,企业农产品耗用率80%,原乳平均购买单价为4500元/吨。按照成本法,该公司当期允许抵扣的进项税是( )万元。

【答案】600×80%×10%÷(1+10%)=43.64(万元)

C 核定扣除账务处理

|

(1)购入农产品时 借:原材料-原乳 80万 贷:银行存款 80万 【注意】购进时不作“应交税费—应交增值税(进项税额)”科目 |

(2)生产产品时 借:生产成本-直接材料 80万 |